汽车电子控制系统普遍遵循感知→控制→执行的工作流程。传感器作为感知单元获取系统的工作状态,控制单元处理传感器信号并计算输出控制指令,最终由执行单元完成相应动作。

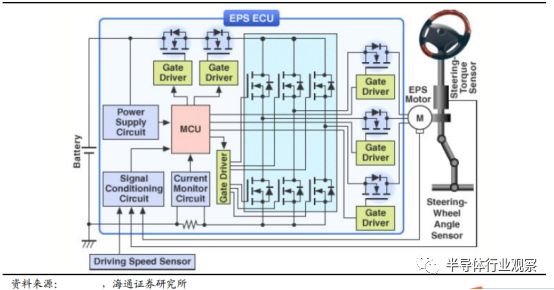

以电动助力转向系统(EPS)为例, 车辆运行过程中, 方向盘扭矩转角传感器监测方向盘转角及扭矩信息,轮速传感器监测车轮转速, 控制器(ECU)通过 CAN 总线实时获取传感器信号, 并根据特定逻辑实时处理信号,计算得到一个理想的助力力矩, 最后通过 MOSFET 控制电机,实现助力效果。

电动助力转向系统(EPS)工作原理

汽车动力、底盘、车身、电气四大系统中,绝大部分的电子控制具备类似的工作原理,从感知、控制到执行环节,半导体器件无处不在,包括感知系统的传感器,控制环节的微控制器(MCU)、通信芯片(CAN/LIN 等)、模数转换器(A/D),执行环节的功率器件(MOSFET、 IGBT、 DCDC)等。其中传感器更是汽车的机会所在。

汽车传感器可分为车辆感知、 环境感知两大类。动力、底盘、车身及电子电气系统中的传感器属于车辆感知范畴, ADAS 以及无人驾驶系统中引入的车载摄像头、毫米波雷达、激光雷达等属于环境感知范畴。本文重点介绍车辆感知传感器,环境感知传感器将在后续专题中介绍。

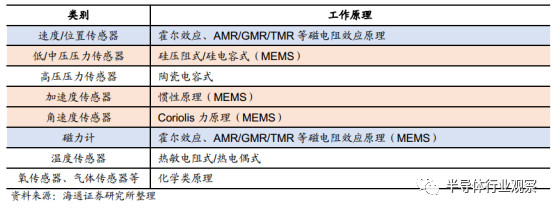

按照工作原理,传感器主要可分为 MEMS、磁、化学、温度四大类,我们统计传统汽油车上 MEMS 传感器超 50 个, 磁传感器超过 30 个,合计占比约 90%。

汽车主要传感器分类(按工作原理)

每一类传感器的竞争格局普遍集中度较高,主流企业一般在 5 家左右,比如 MEMS压力传感器供应商主要为 Bosch、 Sensata、 Infineon、 NXP、 Denso,磁传感器供应商主要是 NXP、 Infineon、 Allegro、 TDK-Micronas、 Melexis,气体传感器供应商主要是Bosch、 NTK。

传感器企业中,既有 Bosch、 Infineon、 NXP 这些巨头, 产品线齐全,产业链完整,从芯片设计、生产,到传感器产品的研发、配套,均具备很强的能力;也有 Allegro、Melexis、 ST、 NTK、Audiowell 等专注在部分领域或产业链环节,规模相对适中,同样具备很强的市场竞争力。

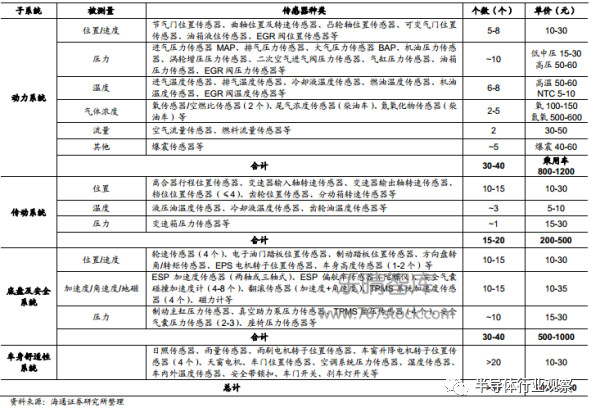

据我们统计,目前一台中高配汽油车拥有超过 90 个传感器,单车价值量超过 2000元。其中动力传动系统 45-60 个左右,单车价值 1000-1700 元;底盘安全系统 30-40 个,单车价值 500-1000 元;车身系统超过 20 个,单车价值至少 200-600 元。

传统汽油车(中高配) 主要传感器种类及个数汇总

动力系统:需要进排气压力类、冷却液/燃油/机油温度类、空气流量、曲轴/凸轮轴位臵及转速、爆震、氧传感器等多类型传感器同时监测发动机运行状态,我们估计所需传感器数量为 30-40 个。从价值量来看, 转速及位臵类磁传感器大多在 10-30 元范围,低中压 MEMS 15-30 元,热敏元件普遍 5-10 元,气体类、高温、高压类技术壁垒较高,比如尾气压差 GPF、排气温度传感器大约 50-60 元, 氧传感器大约 100-150 元。

传动系统:涉及到离合器和变速器等复杂机械工况,需要离合器/变速器齿轮、变速器档位等位臵传感器、输入/输出轴转速传感器以及液压油/冷却液温度传感器等多种类型的传感器,我们估计大约 15-20 个。

底盘及车身安全系统:传感器遍布制动系统、转向系统、车身稳定系统及安全气囊系统中,我们估计共有 30-40 个。比如,加速度/角速度传感器广泛应用于安全气囊系统、ESP 电动助力转向系统、惯导模块系统中。

车身舒适性系统:包括雨量传感器、日照传感器、雨刷电机/车窗升降电机转子位臵传感器、空调系统传感器等,我们估计会超过 20 个,普遍单价较低。

磁传感器:新场景、新技术

目前磁传感器有四代技术, 分别为霍尔效应、 AMR(Anisotropic magnetoresistance effect)、 GMR(Giant magnetoresistance effect)、 TMR(Tunnel magnetoresistance effect),主要用于测量运动量,具体产品形式为速度传感器、 线性及角度位臵传感器、电流传感器等。

纵观整条产业链, 磁传感器芯片竞争格局十分集中,全球 5 家芯片供应商 Allegro、TDK、 Melexis、 Infineon、 NXP 几乎垄断市场;相比较而言, 全球汽车磁传感器供应商相对分散, Bosch、 Delphi、 Conti、 Denso 等众多 Tier1 均有相应产品系列,与具体应用的汽车电子系统为 OEM 统一配套。

对于磁传感器来说, 我们估计芯片的成本占比超过 60%(磁性元件通常与 ASIC 封装在一起),传感器供应商在产品端二次开发的空间被压缩,导致产品趋于同质化,因此与整车厂的配套关系尤为关键,其中产品品质、价格、服务是制胜要素。

我们认为芯片主导了磁传感器的发展趋势,集成度越来越高:1)磁性元件与 ASIC集成:从多芯片到单芯片的集成封装;2)双传感器集成:EPS 等功能安全等级高的系统,对传感器冗余要求高,通常配备两个转矩、踏板位臵传感器,双传感器集成封装有助于缩小尺寸、降低成本。

(一)霍尔传感器:技术、市场成熟,关注 3D 霍尔和电流

目前汽车上应用的磁传感器大多基于霍尔效应的原理,简称为霍尔传感器。主要用来测量运动量,如位臵、角度、速度、电流等, 分为霍尔开关、位臵霍尔(线性/角度/3D)、转速霍尔、电流霍尔及导航系统磁力计等类型。

霍尔传感器的技术以及产品应用已十分成熟, 平均每辆汽油车 35-50 个,单车价值量 500-1200 元。

我们认为需求增长主要来自 3 个方面:

1、汽车电子配臵不断提升,比如电动助力转向(EPS)、电子踏板、电动座椅等;

2、 3D 霍尔的应用,主要产品为旋钮式换挡器、 电子节气门阀位臵传感器、 EGR 阀位臵传感器等, 从高档车向经济型车不断渗透。

3、新能源汽车中的电流传感器,随全球市场,同步放量。

全球主流的汽车霍尔传感器供应商主要有 Bosch、 Denso、 Continental、 Valeo 等众多 Tier1,普遍从 Melexis、 Infineon、 TDK-Micronas 等芯片厂商处采购磁传感器芯片,根据自身电控系统要求来设计传感器产品,最终大多以系统的形式供应给 OEM。而Sensata 则是一个特例,不以系统的形式配套,而是仅将单个传感器产品出售给 OEM。

霍尔传感器的测量原理。霍尔效应是指当电流通过磁场中的霍尔元件时,磁场会对霍尔元件中的电子产生垂直于电子运动方向的作用力,使得在垂直导体与磁感线方向正负电荷聚集,形成霍尔电压。霍尔传感器的测量原理是运动切割磁感线引起磁场以及感应电流的变化,最终导致霍尔电压的变化,依据该变化来探测目标的运动状态变化。

(二)xMR 磁阻:性能出众,开始崭露头角

AMR、 GMR、 TMR 均基于磁阻原理,作为下一代磁传感器技术,凭借性能优势,渗透率正日益提升,主要磁传感器芯片厂商均有所布局。

目前 AMR/GMR 技术已经在轮速、方向盘转角/扭矩、电子节气门位臵、曲轴和凸轮轴转速等传感器领域得到规模化应用, 我们估计 TMR 有望于未来 2 年在电动助力转向(EPS)系统中开始切入。

传感器厂商中, Conti 及 Denso 大力推广 xMR 技术, Conti 采购 NXP 芯片,将 AMR技术引入大部分产品线,而 Denso 依靠其在霍尔传感器领域丰富的产品经验,自制 AMR芯片以开发新一代传感器。目前来看, AMR 传感器配套的 OEM 以美系、日系为主。

从芯片厂商的技术路线来看, xMR 领域布局各有侧重。NXP 在 AMR 领域优势显著,2015 年其 AMR 芯片市占率 70%, Allegro 及 Infineon 有小批量的 GMR 芯片出货,而TDK 依靠传统磁头业务 TMR 技术积淀深厚。

TMR 传感器的性能提升十分显著,利用磁性多层膜材料的隧道磁电阻效应,与霍尔元件、 AMR、 GMR 相比, 优势突出:

第一, 温度性能好,前端模块电镀了纳米厚度的氧化层, 而不是半导体;

第二, 电流功耗小,从霍尔的 5-20mA 减少到 μA 级别;

第三, 敏感性很强,规模上量后成本更低, 霍尔元件需要用钕铁硼等强力磁铁。

文章来源网络

观点仅代表作者本人,不代表本站立场。

关注我们

关注我们